資料 Ⅱ-1-1 2025年度予算編成における課題 (73 ページ)

出典

| 公開元URL | https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_fiscal_system/report/zaiseia20241129/index.html |

| 出典情報 | 令和7年度予算の編成等に関する建議(11/29)《財務省》 |

ページ画像

プレーンテキスト

資料テキストはコンピュータによる自動処理で生成されており、完全に資料と一致しない場合があります。

テキストをコピーしてご利用いただく際は資料と付け合わせてご確認ください。

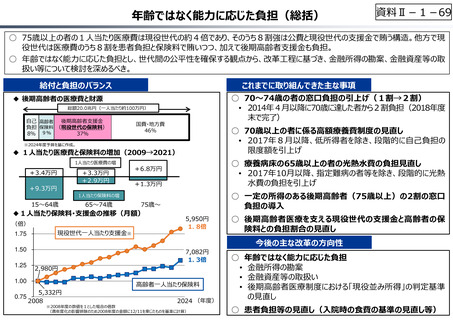

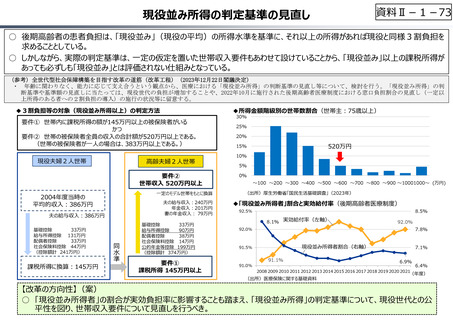

現役並み所得の判定基準の⾒直し

○ 後期高齢者の患者負担は、「現役並み」(現役の平均)の所得水準を基準に、それ以上の所得があれば現役と同様3割負担を

求めることとしている。

○ しかしながら、実際の判定基準は、一定の仮定を置いた世帯収⼊要件もあわせて設けていることから、「現役並み」以上の課税所得が

あっても必ずしも「現役並み」とは評価されない仕組みとなっている。

(参考)全世代型社会保障構築を目指す改革の道筋(改革工程)(2023年12月22日閣議決定)

・ 年齢に関わりなく、能力に応じて支え合うという観点から、医療における「現役並み所得」の判断基準の見直し等について、検討を行う。「現役並み所得」の判

断基準や基準額の見直しに当たっては、現役世代の負担が増加することや、2022年10月に施行された後期高齢者医療制度における窓口負担割合の見直し(一定以

上所得のある者への2割負担の導入)の施行の状況等に留意する。

◆3割負担等の対象(現役並み所得以上)の判定方法

◆所得⾦額階級別の世帯数割合(世帯主︓75歳以上)

要件① 世帯内に課税所得の額が145万円以上の被保険者がいる

かつ

要件② 世帯の被保険者全員の収⼊の合計額が520万円以上である。

(世帯の被保険者が一人の場合は、383万円以上である。)

現役夫婦2人世帯

高齢夫婦2人世帯

要件②

世帯収入 520万円以上

一定のモデル世帯をもとに換算

2004年度当時の

平均的収⼊︓386万円

夫の給与収⼊︓240万円

年⾦収⼊︓201万円

妻の年⾦収⼊︓ 79万円

夫の給与収⼊︓386万円

課税所得に換算︓145万円

同水準

基礎控除

33万円

給与所得控除 131万円

配偶者控除

33万円

社会保険料控除 44万円

(控除額計 241万円)

基礎控除

33万円

給与所得控除

90万円

配偶者控除

38万円

社会保険料控除 14万円

公的年⾦等控除 199万円

(控除額計 374万円)

要件①

課税所得 145万円以上

30%

25%

20%

520万円

15%

10%

5%

0%

〜100 〜200 〜300 〜400 〜500 〜600 〜700 〜800 〜900 〜10001000〜 (万円)

(出所)厚生労働省「国⺠生活基礎調査」(2023年)

◆「現役並み所得者」割合と実効給付率(後期高齢者医療制度)

8.5%

92.5%

8.1% 実効給付率(左軸)

92.0%

7.8%

92.0%

現役並み所得者割合(右軸)

91.5%

91.0%

91.1%

7.1%

6.9%

6.4%

2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021

(出所)医療保険に関する基礎資料

(年度)

【改⾰の⽅向性】(案)

○ 「現役並み所得者」の割合が実効負担率に影響することも踏まえ、「現役並み所得」の判定基準について、現役世代との公

平性を図り、世帯収⼊要件について⾒直しを⾏うべき。